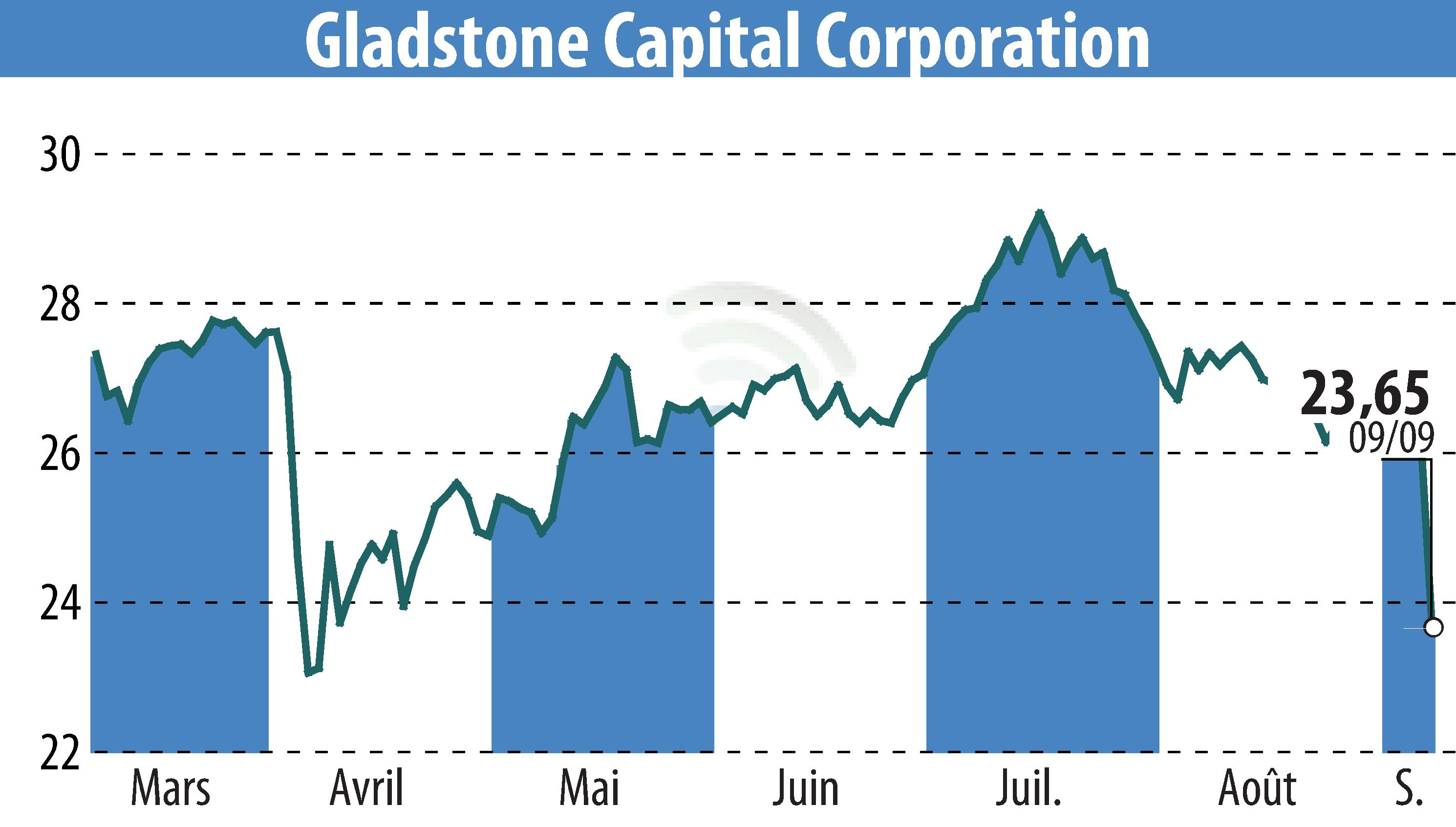

on Gladstone Capital Corporation (NASDAQ:GLAD)

Gladstone Capital augmente son offre de billets convertibles à 130 millions de dollars

Gladstone Capital Corporation a lancé une offre publique de 130 millions de dollars d'obligations convertibles à 5,875 % à échéance 2030. Initialement fixée à 110 millions de dollars, l'offre a été augmentée et assortie d'une option permettant aux souscripteurs d'acquérir 19,5 millions de dollars supplémentaires pour faire face aux surallocations. Ces obligations non garanties, arrivant à échéance le 1er octobre 2030, sont convertibles en actions de la société ou en numéraire à raison de 38,4394 actions pour 1 000 dollars. L'échéance peut notamment entraîner une hausse des taux de conversion sous certaines conditions, avec un remboursement anticipé possible après le 6 octobre 2028, en fonction de la performance de l'action.

Oppenheimer & Co. Inc. gère l'émission, qui devrait générer un produit net de 123,7 millions de dollars. Les fonds serviront à rembourser la dette contractée auprès de Gladstone et à répondre aux besoins généraux de l'entreprise. Cette opération fait suite à l'enregistrement effectif de Gladstone déposé en décembre 2023. Les investisseurs sont invités à consulter les prospectus pour connaître les risques et les détails de l'investissement.

R. P.

Copyright © 2026 FinanzWire, all reproduction and representation rights reserved.

Disclaimer: although drawn from the best sources, the information and analyzes disseminated by FinanzWire are provided for informational purposes only and in no way constitute an incentive to take a position on the financial markets.

Click here to consult the press release on which this article is based

See all Gladstone Capital Corporation news