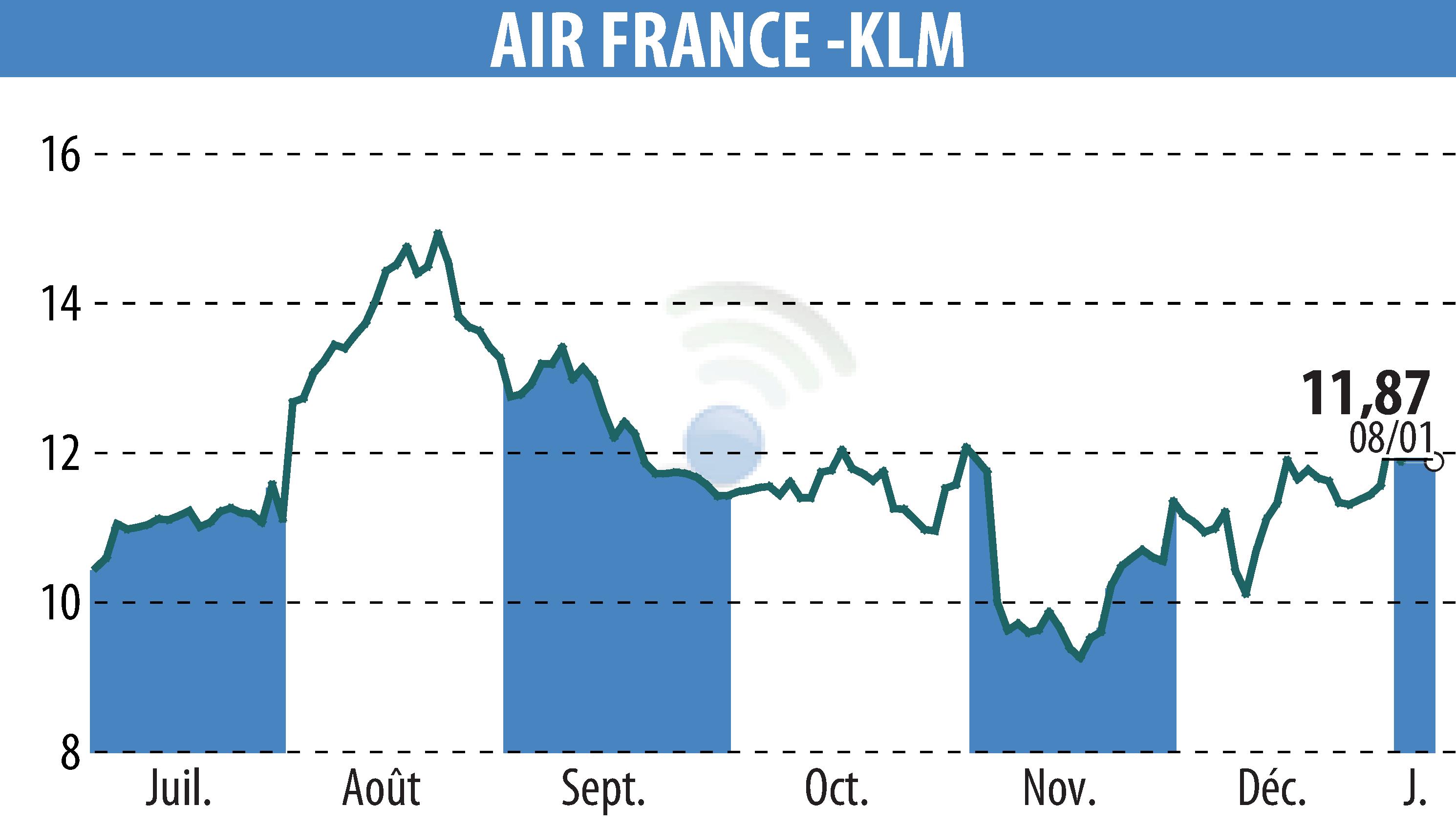

on AIR FRANCE-KLM (EPA:AF)

Air France-KLM obtient 650 millions d'euros grâce au programme EMTN

Air France-KLM a levé avec succès 650 millions d'euros d'obligations senior non garanties dans le cadre de son programme d'obligations à moyen terme en euros (EMTN). Ces obligations, à échéance de cinq ans, offrent un coupon annuel fixe de 3,875 % et un rendement de 4,033 %. Cette décision tire parti de conditions de marché favorables et permet au groupe d'allonger la durée de sa dette.

L'émission a suscité un vif intérêt, avec plus de 150 commandes, portant le carnet de commandes à plus de 3,5 milliards d'euros. Air France-KLM a ainsi pu augmenter le montant de l'émission de 500 millions à 650 millions d'euros, atteignant son spread de crédit le plus bas à ce jour. Cette forte demande témoigne de la confiance des investisseurs dans la qualité du crédit et la stratégie financière de l'entreprise.

Les fonds sont destinés aux besoins généraux de l'entreprise et au remboursement de la première tranche de ses obligations liées au développement durable en mai 2026. La notation de la dette à long terme d'Air France-KLM est de BB+ chez Standard & Poor's et de BBB- chez Fitch Ratings.

R. H.

Copyright © 2026 FinanzWire, all reproduction and representation rights reserved.

Disclaimer: although drawn from the best sources, the information and analyzes disseminated by FinanzWire are provided for informational purposes only and in no way constitute an incentive to take a position on the financial markets.

Click here to consult the press release on which this article is based

See all AIR FRANCE-KLM news